Alors qu’Apple dévoilera sa performance de début d’exercice en fin de journée, un gestionnaire d’actifs québécois qui a longtemps vanté les mérites du fabricant de l’iPhone vient de liquider ses actions. La firme Medici nous explique sa décision.

« C’est purement une question d’évaluation », lance le gestionnaire de portefeuille Aaron Lanni.

« Nous avons graduellement abaissé notre position au cours de la dernière année. Il ne nous restait pas une grosse pondération en fin d’année. »

Aaron Lanni précise que Medici a vendu ses dernières actions d’Apple alors que le titre se négociait aux alentours de 270 $US à la fin de novembre et au début de décembre.

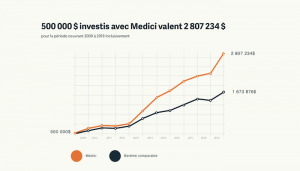

Medici était actionnaire d’Apple depuis 2011 et soutient avoir acheté ses premières actions d’Apple alors que le titre valait 53 $US au NASDAQ. La firme calcule qu’Apple lui a procuré un rendement annuel de 31 % lorsque ramené en devises canadiennes.

L’action d’Apple a clôturé à 308 $US lundi.

« On va tolérer un titre cher jusqu’à un certain point. Mais si on pense qu’on ne peut pas battre le marché à long terme, on va le liquider », dit Aaron Lanni.

« On sera plus tolérant pour un titre surévalué qui a une très bonne croissance, car il peut quand même bien faire. Dans le cas d’Apple, la croissance ressemble plus à celle d’une entreprise mature. »

Chez Medici, l’iPhone est perçu comme un produit qui va croître au rythme du PIB (produit intérieur brut) plus l’inflation, donc de 3 à 5 % par année. La firme estime que les services et dispositifs mobiles et portables (AirPods, Apple Watch) – qui représentent environ 30 % des revenus d’Apple – peuvent générer une croissance de 15 à 20 %.

« Au total, ça donne environ 7 % de croissance consolidée par année. »

— Aaron Lanni

Les investisseurs doivent aussi tenir compte des rachats d’actions. « Mais en ce moment, Apple est en train de vider son encaisse avec les rachats d’actions », lance Aaron Lanni.

« L’ennui, c’est que le titre est rendu cher, ce qui rend les rachats moins avantageux », dit-il.

Tout ça pour dire que selon Medici, Apple n’est pas une entreprise qui va enregistrer une croissance de 20 à 25 % par année. « C’est plutôt 7 % de croissance de base plus les rachats d’actions. »

Le gestionnaire de portefeuille indique qu’arrivé à une certaine évaluation, il faut tenter de calculer le rendement potentiel pouvant être généré par rapport au potentiel à la baisse en cas d’une contraction du multiple d’évaluation. « C’est là que le ratio risque-récompense devient moins intéressant. C’est plate, car c’est une entreprise qu’on aime », dit-il.

« Le bénéfice par action n’a aucunement augmenté depuis un an. Ce n’est pas une entreprise qui a une croissance très vigoureuse. La hausse du titre est purement liée à une expansion du multiple. »

— Aaron Lanni

L’analyste Daniel Ives, de la firme Wedbush, s’attend à ce qu’Apple surpasse « facilement » les attentes en publiant ses résultats trimestriels après la fermeture des marchés ce mardi.

Il a d’ailleurs haussé son cours cible à 400 $US la semaine dernière en soulignant que les investisseurs semblent sous-estimer l’importance de la 5G (la cinquième génération de standards en téléphonie mobile).

Aaron Lanni dit n’accorder « aucune valeur » au cycle de 5G. « Ça va être très long avant que ce cycle devienne répandu [mainstream]. Il y a un peu trop d’enthousiasme par rapport à la 5G. »

Malgré tout, Aaron Lanni rappelle que les avantages concurrentiels d’Apple ne font aucun doute. « C’est certain que si le titre corrige, on sera intéressé à le racheter. »

Actuellement, à Wall Street, 25 des 42 analystes qui suivent officiellement les activités d’Apple recommandent l’achat du titre. La cible moyenne est de 295 $US, un cours boursier d’environ 8 % inférieur au cours actuel.

Source: Pourquoi la firme Medici lague-t-elle Apple? (La Presse+)

Vous aimeriez également:

Gestion de portefeuille stratégique Medici est une firme de gestion privée gérant les avoirs de plus de 400 familles québécoises. Les services d’investissement offerts par Medici sont axés sur la transparence, la responsabilité et des services hautement personnalisés. Votre portefeuille est-il bien géré? Découvrez-le dès maintenant en répondant à toutes les questions de notre boussole boursière!

Les commentaires, analyses et opinions contenus dans ce document ne représentent en aucun cas une recommandation d’achat, de vente ou de conserver et ne devraient pas être interprétés ainsi. Gestion de Portefeuille Stratégique Medici (ci-appelé «Medici») se dégage de toute responsabilité quant à la mise à jour des informations présentées dans ce document. Toute reproduction sans le consentement explicite de Medici est strictement interdit.